17. juuni 2019

Ei leidu kuninglikumat börsiindeksit maailmas kui S&P 500, koondades endasse Ühendriikide börsil noteeritud pool tuhat suurfirmat, mis mitte ainult ei esinda läbilõiget Ameerikast, vaid peegeldavad oma rahvusvahelise haarde tõttu ka globaalse majanduse käekäiku. Sestap öeldakse, et kui tahad ilma suurema eeltööta raha aktsiaturgudel pikaajaliselt kasvama panna, siis kaalu S&P 500 indeksfondi. Nii muljet avaldav, kui selle pikaajaline tootluskõver ka ei ole, leidub börsil grupp ettevõtteid, kes on teinud S&P 500 indeksile silmad ette.

Viiesajast Ameerika firmast koosnev S&P 500 hõlmab 11st erinevast sektorist pärit oma valdkonna tipptegijat ning kuna Standard & Poor’si komitee vaatab regulaarselt üle, millised ettevõtted peaksid kindlate kriteeriumite alusel seal koosseisus olema ja millised mitte, hoolitsetakse selle eest, et investori portfelli kuuluks alati koorekiht. Teisisõnu on sul justkui olemas portfellihaldur, kes asendab majanduses tähtsust kaotavad ettevõtted nendega, kelle roll on muutunud suuremaks.

Nagu Warren Buffett tõi Berkshire Hathaway 2018. aasta kevadel aktsionäride koosolekul välja, ei pea S&P 500 indeksfondi investeerinud inimesel olema raamatupidamisalaseid teadmisi, ei ole vaja ise firmasid otsida, õiget ajahetke oodata, ega igapäevaselt börsidel toimuvat jälgida. Tuleb vaid jõuda järeldusele, et Ühendriikide majandusel läheb pikas plaanis hästi, mis tähendab seda, et ka sealsetel ettevõtetel läheb edukalt. Teisisõnu on võimalik ühe ostuga teha panus inimeste, ühiskonna ja majanduse pidevasse arengusse.

Nii tähelepanuväärne kui S&P 500 indeksi pikaajaline tõus ka ei ole, leidub siiski üks grupp ettevõtteid, kes on suutnud investori vara kasvatada isegi hoogsamalt. Need on dividendiaristokraadid.

S&P 500 Dividend Aristocrats indeksisse on viiesajast suurettevõttest välja nopitud need firmad, kes on oma dividendi tõstnud vähemalt 25 aastat järjest. Teisiti öeldes kuuluvad sellesse väärikasse gruppi tugeva rahavoo ja bilansiga ettevõtted, kelle juhtkond annab dividendi kergitades märku oma kõrgest veendumusest firma edasises edutees. Neid firmasid on vahemikus 50-60 ja seda nimekirja uuendatakse iga aasta alguses.

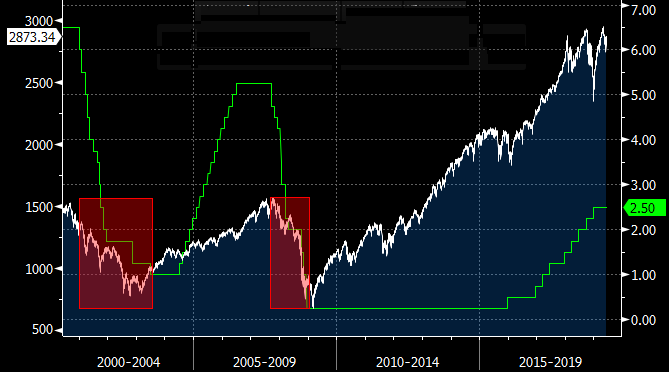

Kui S&P 500 indeks on suutnud viimase kahekümne aasta jooksul saavutada koos dividendidega 226% tootluse, siis S&P 500 dividendiaristokraadid on samal ajahorisondil kirja saanud 514% tulemuse. Tasub märkida, et nõnda positiivsed tootlused on saavutatud vaatamata sellele, et antud perioodi mahtus kaks börsikrahhi: internetiaktsiate kokkuvarisemine 2000. aastal ning kinnisvaramulli lõhkemisest tingitud majanduskriis 2008. aastal. See ilmestab fakti, miks investeerimisel tuleks võtta pikaajaline nägemus.

S&P 500 indeksi kogutootlus (koos dividendidega, tähistatud valge joonega) ja S&P 500 dividendiaristokraatide kogutootlus protsentides (koos dividendidega, tähistatud rohelise joonega), allikas Bloomberg

Iseküsimus on see, kas just praegu on õige aeg hakata S&P 500 indeksisse või dividendiaristokraatidesse panustama, kui selja taha jääb ajaloo üks pikimaid majanduse tõusutsükleid. Mitmel pool maailmas on majanduskasv pidurdunud ning keskpangad seisavad taas silmitsi vajadusega hakata rahapoliitilist tuge pakkuma, sealhulgas oodatakse juba lähikuudel lühiajalise intressimäära kärpimist ka Ühendriikides.

Ajalooliselt on intressimäära langetamine tähendanud aktsiaturu jaoks negatiivset perioodi, kuna see viitab nõrgale majanduslikule keskkonnale ning ettevõtete kasumite vähenemisele. Kui võtta näiteks viimased kaks tsüklit, mil Föderaalreserv kärpis intressimäära 2001-2003.a 6,5% pealt 1,0%le ning 2007-2008.a 5,25% pealt 0,25% peale, siis S&P 500 indeks kaotas oma väärtusest vastavalt 24% ning 38%. Positiivsed on aktsiaturu jaoks olnud need perioodid, mil Föderaalreserv lõpetab intressimäära alandamise või seda tõstab.

Siit tulenevalt peetakse ka LHV pensionifondides targemaks börsifirmade kõrgete hinnatasemete ja majandusaktiivsuse raugemise tõttu säilitada investeerimisel praegu konservatiivset joont, hoides kõrgemana võlakirjade osakaalu ning eelistades börsiväliseid tehinguid. Nõnda kaitstakse pensioniks kogutud kapitali võimalike suuremate tagasilöökide eest ning omatakse kuiva püssirohtu aktsiaturgude kukkumise korral avanevate võimaluste haaramiseks.

S&P 500 indeks (tähistatud valge joonega, vasak telg) ja USA keskpanga kehtestatud intressimäär (tähistatud rohelise joonega, parem telg), allikas Bloomberg

Erko Rebane, LHV finantsportaali sisujuht

Vaata kõiki uudiseid