Инфляционные ожидания вновь набирают силу

Андрес Вийземанн, руководитель пенсионных фондов LHV

В финансовых новостях июля вновь доминировали обсуждения вводимых США пошлин. Другими важными темами были слабый доллар США, попытки президента Дональда Трампа повлиять на денежно-кредитную политику США и растущее давление на Федеральную резервную систему с целью добиться значительного снижения процентных ставок.

Торговые соглашения не устраняют неопределенность в полной мере

Президент Трамп в речи, произнесенной им 2 апреля, в так называемый день освобождения, шокировал весь мир своим планом обложить импортируемые Соединенными Штатами товары высокими пошлинами. Он заявил, что хочет установить для почти 60 торговых партнеров США минимальную пошлину в 10%. Таможенная пошлина для каждой конкретной страны будет зависеть от того, насколько велик дефицит внешней торговли США с этой страной. Новые пошлины должны были вступить в силу 9 апреля, но США отодвинули этот срок, чтобы дать своим торговым партнерам время для переговоров.

8 мая США и Великобритания подписали так называемое соглашение об экономическом процветании, в котором была зафиксирована минимальная ставка таможенной пошлины на товары из Великобритании в размере 10%. Затем 23 июля Япония согласилась на 15-процентную пошлину, а 27 июля США и Европейский Союз договорились о том, что товары, произведенные в Европе, будут облагаться США налогом также в размере 15%.

Может сложиться впечатление, что с основными внешнеэкономическими партнерами теперь достигнуты мир и стабильность, что создает хорошую почву для международной торговли. Но эксперты по внешней торговле указывают, что эти соглашения не были результатом совместной работы, и у сторон договора есть большие разногласия по поводу конкретных условий: то, как все это выглядит внешне, было для президента Трампа важнее содержания.

Кроме того, существует реальный риск, что президент Трамп может в любой момент отказаться от ранее достигнутого соглашения во имя достижения какой-либо новой цели. Нет силы, которая заставила бы президента самой мощной в экономическом и военном отношении страны мира оставаться верным своим словам и обещаниям.

Огромные бюджетные дефициты способствуют инфляции

Второй значительной проблемой в мировой экономике является сохранение быстрого роста потребительских цен. Как в Европе, так и в США рост цен существенно замедлился, но рынки облигаций отражают сомнения инвесторов в том, что проблема действительно окончательно решена.

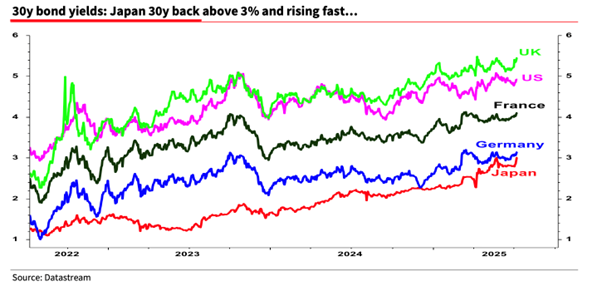

График 1. Доходность 30-летних государственных облигаций Японии, Германии, Франции, США и Великобритании. Источник: Société Générale.

Хотя центробанки в одночасье снизили процентные ставки, процентные ставки по долгосрочным облигациям после резкого падения в конце 2023 года вновь находятся в постоянном восходящем тренде.

Почти повсюду в мире устойчивое сохранение быстрого роста цен объясняется прежде всего неспособностью правительств долговременно держать доходы и расходы государства под контролем таким образом, чтобы государственный долг не рос быстрее, чем экономика в целом.

Управление Конгресса США по бюджету (Congressional Budget Office, CBO) прогнозирует, что дефицит в 2025 году составит 1,9 триллиона долларов США, или 6,2% от валового внутреннего продукта (ВВП) США. В течение этого года правительство США должно рефинансировать ранее взятый государственный долг в размере около 9,2 триллиона долларов. Также необходимо найти новых инвесторов, которые хотели бы инвестировать 1,9 триллиона долларов в государственные облигации США, а затем каждый следующий год еще больше.

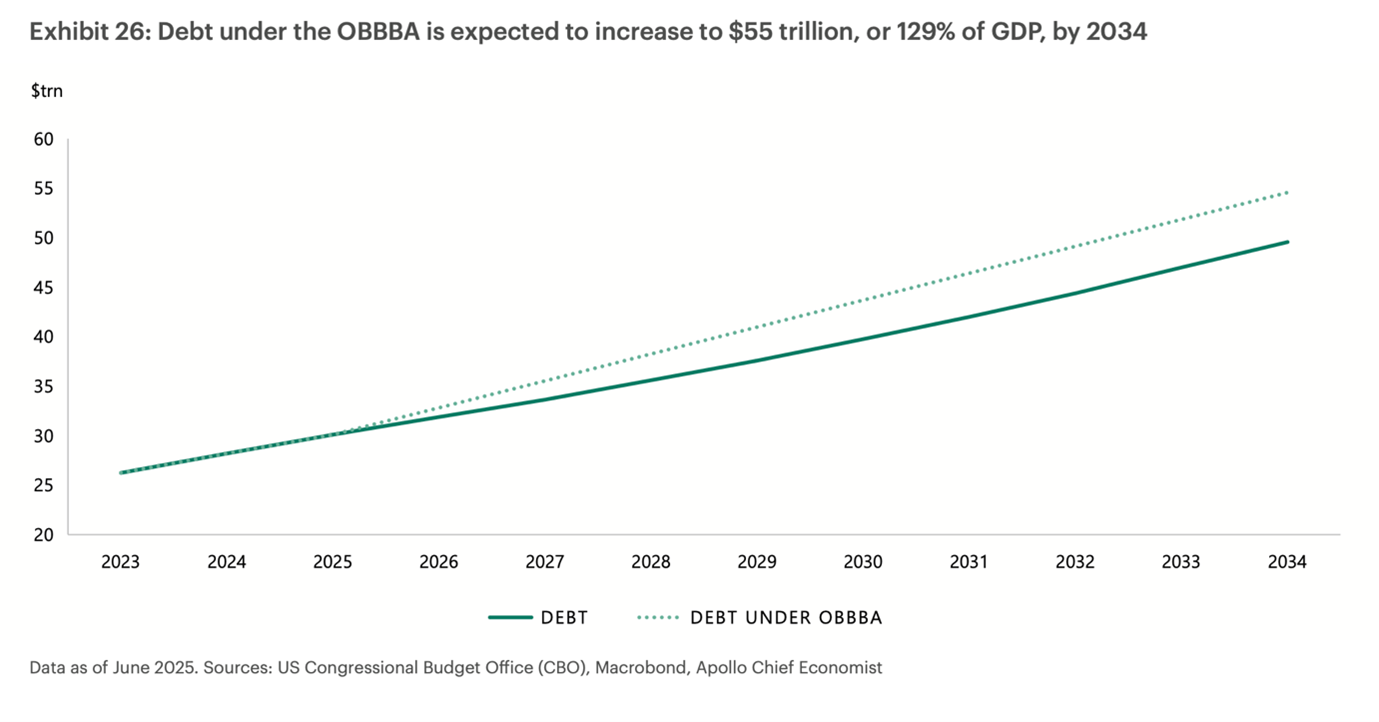

График 2. Прогнозируемое изменение доли государственного долга США в ВВП после одобрения т. н. большого и прекрасного закона о бюджете Дональда Трампа. Источник: Управление Конгресса США по бюджету.

В настоящее время госдолг США составляет около 100% от валового внутреннего продукта США. Если же продолжать в том же духе, то к 2034 году он достигнет 129%.

Хотя избиратели ожидали от президента Трампа наведения порядка в финансах страны, его т. н. один большой и прекрасный закон о бюджете (англ. One Big Beautiful Bill Act, OBBBA) скорее ухудшит ситуацию. Следует признать, что в мире, помимо Аргентины, видимо, не так много правительств, которые бы пожертвовали политическим капиталом ради сбалансированного государственного бюджета, независимо от того, определяют они себя как правые или левые.

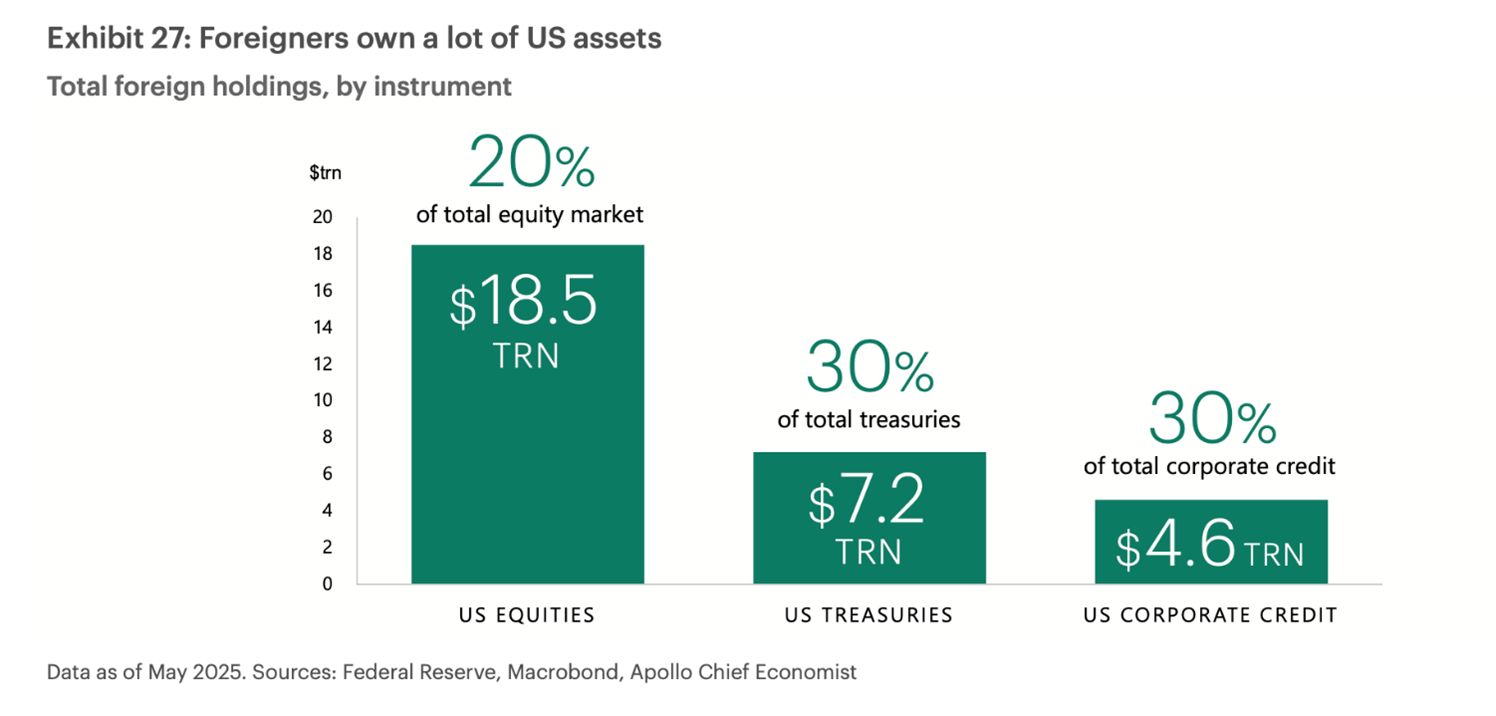

Соединенные Штаты Америки – крупнейшая экономика мира, но в то же время и крупнейший в мире должник. Поскольку доходность капитала там была лучше, чем в остальном мире, а доллар США является основной резервной валютой, то капитал перетекал именно в Соединенные Штаты.

С другой стороны, большой и растущий долг США показывает, что американцы потребляют больше, чем зарабатывают, и продолжают жить не по средствам, пока иностранцы это финансируют. Однако это влечет за собой риск, что если долговая нагрузка растет, то растут и риски, а вместе с ними процентные ставки. Тут возникает вопрос, кто в мире способен финансировать растущий долг американцев и что произойдет, если иностранцы захотят вернуть свои деньги.

График 3. Удельный вес иностранных инвестиций в активах США. Источник: Apollo Global Management.

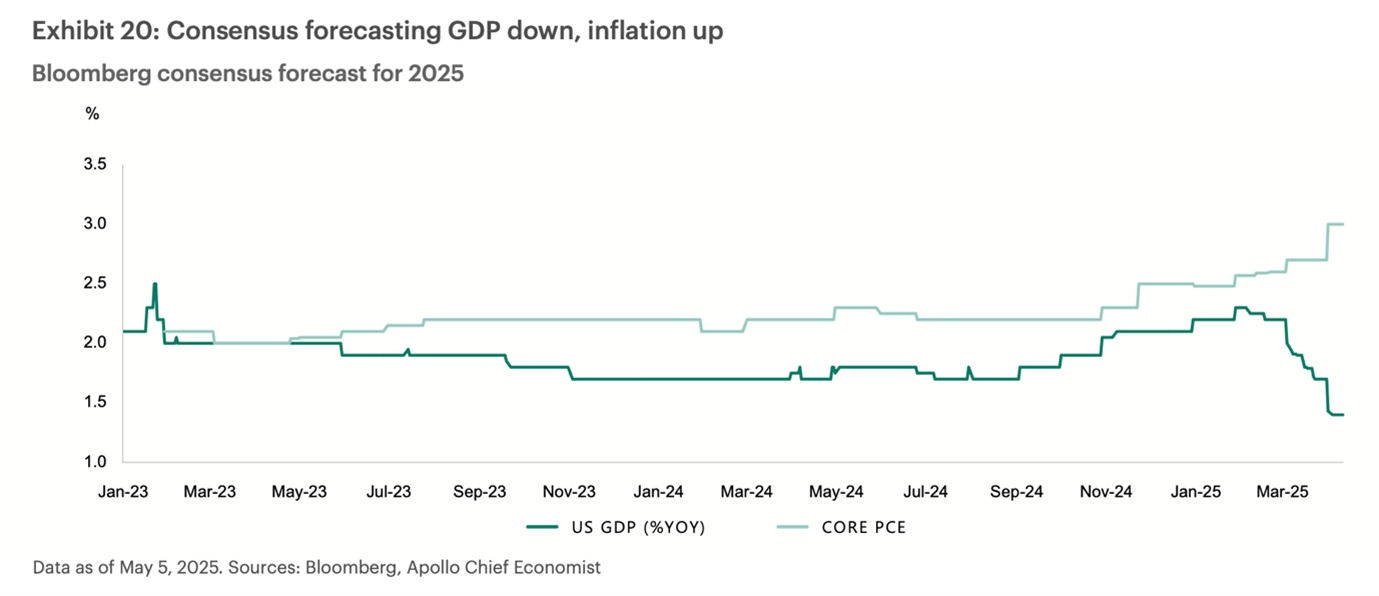

В течение 2025 года ожидания экономистов по поводу экономической среды США постоянно снижались. И тот факт, что положительное влияние закона о бюджете президента Трампа должно проявиться сразу, а негативное влияние отложено на будущее, не оказал заметного воздействия на их настроения.

График 4. Консенсус-прогноз аналитиков, опрошенных Bloomberg, по ВВП США на 2025 год (темно-зеленая линия) и базовой инфляции (светло-зеленая линия). Источник: Apollo.

Соединенные Штаты Америки как самая мощная экономика и глобальный центр инноваций по праву привлекают большое внимание, поскольку происходящее за океаном влияет на развитие всей мировой экономики. Благодаря этому уровень цен на активы в США значительно выше, чем в остальном мире. Высокие цены, разумеется, означают и большие риски, и потоки капитала могут в одночасье развернуться в обратном направлении.

Несмотря на то, что доллар США в этом году ослабел, пенсионные фонды LHV по-прежнему осторожны в отношении рисков, связанных с долларом, и ищут инвестиции скорее в Европе.

В финансовых новостях июля вновь доминировали обсуждения вводимых США пошлин. Другими важными темами были слабый доллар США, попытки президента Дональда Трампа повлиять на денежно-кредитную политику США и растущее давление на Федеральную резервную систему с целью добиться значительного снижения процентных ставок.