Январь 2026: Сырье внесло позитивный вклад

Кристо Ойдермаа и Ромет Энок, управляющие фондами

В январе после резкого роста цен на металлы мы сократили долю связанных с ними инвестиций, желая снизить риски. В сфере закупок мы сосредоточились на энергетическом секторе. Наибольший вклад в результаты месяца внесли позиции, связанные с металлами, и энергетическая компания Fortum Oyj. Мы полагаем, что растущий дефицит бюджетов стран может стимулировать экономику и рынки, но при этом намерены уравновешивать это инвестициями в сырьевые товары, чтобы смягчить возникающий в сложившейся ситуации инфляционный риск.

В прошлом месяце индекс S&P 500 вырос в долларах на 1,4% и в евро на 0,2%, а индекс Euro Stoxx 50 прибавил в евро 2,8%. В первом месяце года цены на металлы продолжили уверенный рост: золото, серебро и медь подорожали в долларах на 13%, 19% и 5% соответственно. Индекс развивающихся рынков вырос в долларах на 9%, причем рост был обусловлен в основном рынками Латинской Америки. Индекс стран Балтии OMX Baltic Benchmark подорожал в евро примерно на 0,7%.

Руководство латвийского производителя шоколадных трюфелей премиум-класса Pure Chocolate завершило выкуп предприятия, приобретя контрольный пакет акций у владевшего им до сих пор венчурного фонда BaltCap Latvia. Сделка, стоимость которой превышает три миллиона евро, была профинансирована BluOr Bank и поддержана государственным фондом развития ALTUM. В результате сделки предприятие останется в Латвии: новыми контролирующими владельцами стали три латвийские семьи предпринимателей, которые обеспечат долгосрочное развитие Pure Chocolate на внутреннем рынке. По словам председателя правления Нормундса Сала, сделка стала стратегическим шагом для сохранения сильного латвийского бренда и ускорения его международного роста.

Декабрь 2025: Позади успешный год

Кристо Ойдермаа и Ромет Энок, управляющие фондами

В декабре рынки Соединенных Штатов двигались по преимуществу в боковом направлении. Годовая доходность индекса S&P 500 в долларовом выражении составила 16,4%, а индекса Nasdaq Composite – 20,4%, при этом из-за ослабления доллара доходность в евро оказалась значительно хуже – 2,6% и 6,1% соответственно.

Европейский индекс Euro Stoxx 50 в декабре подорожал в евро на 2,2%, и наибольший вклад здесь принадлежит Австрии, Испании и Финляндии. Индекс развивающихся рынков вырос в долларах на 2,7%, причем основную роль в этом сыграли Корея, Перу и Чили. Индекс OMX Baltic Benchmark в декабре повысился в евро на 4,8%.

В прошлом году лидировали Европа (рост 21%), Южная Америка (46%), Африка (54%) и Азия (30%), а не США. Кроме того, металлы показали очень высокий рост: золото подорожало на 65%, серебро – на 148%, медь – на 43%, палладий – на 97%. Цены на нефть в 2025 году были низкими: цена сырой нефти West Texas Intermediate (WTI) упала по сравнению с прошлым годом на 20%. Индекс OMX Baltic вырос в прошлом году на 19%.

В последнем месяце 2025 года мы не совершали никаких крупных сделок с портфелями акций. Наибольший вклад в доходность фонда в декабре внесли металлы, играющие ключевую роль в электрификации, а также индексный фонд европейских банков и инвестиции, связанные с золотом.

Если рассматривать прошедший год в целом, то доходность фонда в значительной степени была обусловлена теми же факторами, что и в декабре. Доллар США, сильно потерявший в стоимости в прошлом году, не повлиял на фонд, поскольку мы снизили этот риск в своих портфелях с помощью хеджирования.

LHV Pensionifond Julge с доходностью 16,57% в 2025 году стал бесспорно лучшим среди фондов II пенсионной ступени. Поскольку нам удалось превысить с этим результатом сравнительный индекс (увеличение поступлений от пенсионного страхования в рамках социального налога), LHV Varahaldus получил вознаграждение за успех в размере 2,1 миллиона евро.

Мы видим в будущем интересные возможности по всему миру. Например, в Европе и Азии растущий дефицит бюджета может поддержать экономику и рынки, а в Южной Америке благоприятные возможности создает ослабление доллара. Также существует высокая вероятность ускорения инфляции в 2026 году, поэтому мы считаем сырьевые товары критической частью портфеля фонда.

В декабре Netflix приобрел созданную эстонскими предпринимателями компанию Ready Player Me, входившую в портфель венчурных инвестиций фонда. Разработанное компанией решение позволяет пользователю создать виртуального персонажа (аватара), которого можно использовать во многих играх и приложениях. Всё просто: вы делаете свою фотографию, и система создает на ее основе 3D-изображение. Это решение может быть полезно и для создателей игр, которым больше не нужно будет самим разрабатывать сложные системы персонажей с нуля. Netflix хочет, чтобы их игры были лучше взаимосвязаны между собой. В результате этой сделки игроки смогут использовать свой аватар в нескольких играх Netflix, что сделает игровой процесс более персонализированным и социальным. Ранее компания входила в портфель как венчурного фонда Plural, так и Trind Ventures.

Ноябрь 2025: Золото помогло проигнорировать нервозность фондового рынка

Кристо Ойдермаа и Ромет Энок, управляющие фондами

Ноябрь на фондовых рынках выдался волатильным. Это было вызвано опасениями относительно высоких ценовых мультипликаторов компаний, связанных с ИИ, а также относительно того, насколько прибыльными все-таки окажутся огромные инвестиции в центры обработки данных ИИ.

Индексы S&P 500 и Euro Stoxx 50 завершили месяц на том же уровне, на котором начали. С начала года они выросли в местной валюте на 16,4% и 18,6% соответственно. Индекс S&P 500 вырос в евро с начала года всего на 4%, поскольку доллар ослаб по отношению к евро.

Индекс Nasdaq Composite в ноябре упал в долларовом выражении на 1,5%. Цена барреля нефти WTI за месяц снизилась в долларах на 4%, подешевев таким образом с начала года на 18%. Индекс развивающихся рынков потерял в долларах 2,5% за месяц, доведя доходность с начала года до 27%. Самым продуктивным регионом развивающихся рынков в этом году была Латинская Америка, подорожав с начала года на 47%. Индекс OMX Baltic Benchmark в ноябре вырос в евро на 1,9%.

В ноябре мы не совершали крупных покупок, но продали Nibe Industrier AB. В течение месяца наибольший вклад в доходность внесли наши позиции по золоту, индексный фонд европейских банков и компании, связанные с природным газом.

В наших портфелях мы инвестируем в эффективные, занимающие сильные позиции в своих нишах предприятия в США, Северных странах и Центральной Европе. В Соединенных Штатах мы хеджировали открытость доллара с помощью дериватива, потому что мы рассматриваем его как самый большой риск при инвестировании в этой стране. Кроме того, у нас есть инвестиции, связанные с сырьевыми товарами, которые обеспечивают защиту от инфляции.

Октябрь 2025: Металлы и компании Северных стран лидируют по прибыли

Кристо Ойдермаа и Ромет Энок, управляющие фондами

В октябре на рынках Соединенных Штатов сохранялись оптимистические настроения: индексы S&P 500 и Nasdaq Composite подорожали в долларах на 2,3% и 4,7% соответственно. С начала года индекс S&P 500 вырос на 16,3%. В октябре индекс Euro Stoxx 50 поднялся в евро на 2,5%.

Индекс развивающихся рынков в прошлом месяце вырос в долларах на 4,1%, и это несмотря на то, что Китаю, крупнейшему участнику индекса, пришлось на этот раз смириться с падением на 3,9%. Лидерами развивающихся рынков стали Корея и Тайвань, где расположено несколько компаний полупроводникового сектора, которые значительно выиграли от массового строительства центров обработки данных. Индекс стран Балтии OMX Baltic Benchmark упал в евро на 1,4%.

В октябре мы увеличили инвестиции в Северных странах и Центральной Европе и сократили наши вложения в металлы, связанные с энергетикой. Из новых имен мы добавили в портфель Addtech AB и Adidas. Также мы увеличили свои позиции в Indutrade.

Наибольший вклад в результаты фонда в октябре внесли драгоценные металлы и металлы, связанные с энергетическим сектором, с высокими результатами завершили месяц и предприятия Северных стран. Мы по-прежнему видим в Северных странах хорошие возможности. Мы уже давно инвестируем туда, поскольку в этих странах сосредоточены хорошо управляемые и сильные в своих нишах предприятия. Мы считаем, что перспективы промышленного сектора там улучшаются, но это пока еще не отражается на стоимости акций.

Сентябрь 2025: Мы увеличили инвестиции в Европу

Кристо Ойдермаа и Ромет Энок, управляющие фондами

В сентябре на американских рынках сохранялось позитивнее настроение: индексы S&P 500 и Nasdaq Composite выросли в долларах на 3,5% и 5,6% соответственно. Европейские результаты также оказались сильными: индекс Euro Stoxx 50 вырос в евро на 3,4%. Индекс развивающихся рынков вырос в долларах на 7%, при этом Китай, крупнейший участник индекса, вырос на 9,5%. А вот индекс Baltic OMX Baltic Benchmark за месяц упал в евро на 2%.

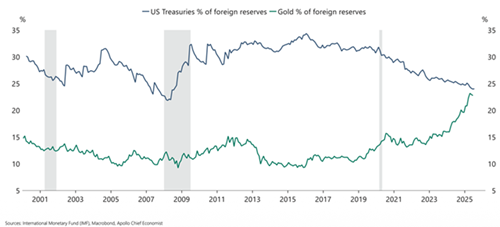

В течение месяца мы увеличили инвестиции в различные отрасли промышленности в Европе. Наибольшую долю в сентябрьских показателях составили инвестиции в электрификацию и драгоценные металлы. Мы по-прежнему видим большой потенциал драгоценных металлов, чему способствуют ослабление доллара, смягчение денежно-кредитной политики и высокий интерес к покупкам со стороны центробанков.

Компания по кибербезопасности Cyberbit с корнями в США и Израиле, в сентябре приобрела созданную эстонскими основателями компанию Rangeforce, которая была частью инвестиционного портфеля фонда Trind Ventures. Cyberbit хочет создать глобальную платформу, которая будет сочетать индивидуальное развитие навыков и командное моделирование киберкризисов. Сделка укрепляет позиции Cyberbit как ведущего поставщика услуг по киберобучению, предоставляя организациям комплексное решение – от обучения сотрудников до реалистичных учений по атакам. Облачная среда обучения Rangeforce дополняет поддержку обучения Cyberbit в реальном времени, расширяя портфель обучающих программ компании как для отдельных лиц, так и для команд.

В портфеле облигаций мы продали ценные бумаги Luminor Bank. В то время как банки Эстонии в основном предлагают субординированные облигации, которые по большей части представляют собой схожие с акциями ценные бумаги, летом 2023 года Luminor продал на международном рынке облигаций ценную бумагу, которая больше походила на депозит. При текущей цене продажи реализованная доходность фонда составила чуть менее 9% годовых. Процентные ставки, предлагаемые вкладчикам по долгосрочным депозитам, в то же время в третьем квартале 2023 года составляли от 4% до 5%. Одна из задач пенсионных фондов – предоставление инвестиционных возможностей, большинство из которых недоступны напрямую.

Август 2025: Золото продолжает вносить вклад в доходность фонда

Кристо Ойдермаа и Ромет Энок, управляющие фондами

Август выдался на рынках США позитивным месяцем, в течение которого индексы S&P 500 и Nasdaq Composite увеличили свою стоимость в долларах на 1,9% и 1,6% соответственно. Европейский индекс Euro Stoxx 50 вырос в евро на 0,6%. Индекс развивающихся рынков также поднялся в долларовом выражении на 1,2%, при этом крупнейший участник индекса, Китай, вырос на 4,9%, а Латинская Америка – на 7,5%. Индекс стран Балтии OMX Baltic Benchmark, наиболее близкий к нашему дому, завершил месяц на том же уровне, с которого начал.

Попытки Дональда Трампа подорвать независимость Федеральной резервной системы и ожидания, что последняя начнет смягчать денежно-кредитную политику, повысили спрос инвесторов на золото. Поэтому наша крупная позиция по золоту и в августе больше всего способствовала росту доходности.

Особенно сильными в прошлом месяце были золотодобывающие компании, которые увеличили свою стоимость примерно на 24%. Хорошие результаты были достигнуты также благодаря инвестициям в электрификацию, которые подорожали примерно на 8%. С помощью хеджирования мы снизили валютный риск доллара, связанный с владением акциями Соединенных Штатов. Это внесло значительный вклад в доходность фонда в августе, и это с учетом ослабленного доллара.

Мы по-прежнему видим хорошие возможности в акциях Германии, на которых позитивно скажутся запланированные правительством крупные бюджетных расходы на инфраструктуру и оборонный сектор.

Фонд Astorg, находящийся в портфеле прямых инвестиций фонда, приобрел долю в ведущем немецком страховом брокере Attikon. В результате этого укрепляются позиции компании как одного из основных посредников по коммерческому страхованию на местном рынке. Attikon за короткое время стал одним из трех крупнейших брокеров в сегменте жилой недвижимости в Германии, обслуживая более 30 000 клиентов в пяти крупных городах. При поддержке инвестиций ускоряется стратегия слияний и поглощений компании, увеличивается цифровизация и идет расширение на новые сферы услуг.

В результате всех предпринятых шагов Attikon стал растущей платформой с примерно 230 сотрудниками, он обладает большим влиянием на привлекательных нишевых рынках и имеет амбиции стать одним из ведущих брокерских концернов в Германии. Инвестиция в Astorg была сделана через фонд Mid-Cap. Это была седьмая сделка фонда, но первая в секторе бизнес-услуг. Astorg управляет активами объемом более 23 миллиардов евро, действуя на рынках Европы и США, в центре его внимания – сектора здравоохранения, технологий и программного обеспечения, а также бизнес-услуг.

Июль 2025: Привлекательные перспективы в экономике Германии

Кристо Ойдермаа и Ромет Энок, управляющие фондами

В июле на рынках Соединенных Штатов Америки продолжилось позитивное движение, когда индексы S&P 500 и Nasdaq Composite подорожали в долларовом выражении на 2,2% и 3,7% соответственно. Индекс еврозоны Euro Stoxx 50 вырос за месяц в евро на 0,4%. Индекс развивающихся рынков в июле поднялся в долларах на 1,7%, при этом крупнейший участник – китайская биржа добавила к этому в долларах стоимость в размере 4,5%. Латинская Америка подешевела за месяц в долларовом выражении на 4,6%, а индекс стран Балтии OMX Baltic Benchmark в евро – на 2,4%.

В прошлом месяце выросла наша открытость по отношению к Германии, поскольку создаваемый правительством Фридриха Мерца фонд инфраструктуры и связанный с ним рост бюджетного дефицита оживляют экономику страны. В качестве новых инвестиций мы добавили в портфель Ionos Group, Lanxess, Vossloh и SigmaRoc.

Наибольший вклад в доходность фонда в июле внесли европейские банки, позиции, связанные с золотом, и компании Соединенных Штатов, открытые для роста производственных инвестиций в критически важных секторах. В качестве основного риска мы рассматриваем доллар США, поэтому мы хеджировали этот риск по акциям США.

Предприятие Piletilevi, входящее в портфель фонда частного капитала, приобрело 100-процентную долю в своих румынских инвестициях – таким образом теперь оно может предоставлять в стране самый широкий спектр услуг по продаже билетов. Этот шаг лишь подтверждает инвестиционную стратегию Piletilevi в странах Центральной и Восточной Европы: в июне в портфель был добавлен Ticketportal в Чехии и Словакии, который объединяет местных игроков регионального рынка под одной крышей и увеличивает переговорную силу в отношении партнеров, рекламных каналов и платежных решений. В результате всех проведенных на сегодняшний день сделок по объединению объем продаж билетов Piletilevi превышает 600 миллионов евро, и компания продает более 21 миллиона билетов в год.

В портфеле облигаций предприятие AS Ekspress Grupp досрочно погасило свой заем. Мы сделали прямые инвестиции в предприятие в форме облигаций пенсионных фондов LHV в 2018 году, и деньги использовались в первую очередь для масштабирования бизнес-модели цифровых подписок на медиаиздания Ekspress. Ekspress Grupp теперь достигла такого уровня развития, что инвестиции наших фондов в облигации были заменены банковским кредитом.

Июнь 2025: Рынки продолжили рост

Кристо Ойдермаа и Ромет Энок, управляющие фондами

В июне индекс S&P 500 в долларах вырос на 5% и вернулся к своим рекордным уровням, однако из-за ослабления доллара индекс в евро увеличился всего на 1,3%. Европейский индекс Euro Stoxx 50 упал за месяц в евро на 1,1%. Индекс развивающихся рынков вырос за месяц в долларах на 5,7%, а его крупнейший участник, китайский рынок, вырос в долларах на 3,1%. Индекс стран Балтии OMX Baltic Benchmark упал в евро на 0,7%.

В июне рынки продолжили расти, и индекс S&P 500 снова достиг рекордных уровней. Рост поддерживали запланированный Трампом большой дефицит бюджета, сильные показатели рынка труда и вера в то, что начатая Трампом торговая война уже позади. В июне на доходность положительно влияли компании, связанные с медью и серебром, а также ориентированная на рост цен на электроэнергию в Скандинавии позиция Fortum. Доллар в июне продолжал ослабевать по отношению к евро, и мы по-прежнему считаем доллар самым большим риском при инвестициях в акции США, поэтому мы хеджировали этот риск производным инструментом. Мы по-прежнему видим потенциал в европейских акциях, точнее, в немецких компаниях, которые поддерживаются дефицитом госбюджета Германии, оказавшимся больше запланированного.

Май 2025: Восстановление рынков после торговой войны

Кристо Ойдермаа и Ромет Энок, управляющие фондами

В мае индекс S&P 500 в долларах вырос на 6,2%, а с начала года он теперь составляет +0,5%. Технологический индекс Nasdaq composite, сосредоточенный на акциях технологичных компаний, вырос за месяц примерно на 10%, а Euro Stoxx 50 вырос в евро на 5,1%. Индекс развивающихся рынков за месяц вырос в долларах на 4%, при этом рост Китая, крупнейшего члена рынка, составил 2,4%. Индекс стран Балтии OMX Baltic Benchmark за месяц прибавил в евро 4,4%.

В мае продолжилось восстановление рынков после тарифной войны Дональда Трампа, начавшейся со «Дня освобождения» (Liberation Day) 2 апреля, и в настоящее время рынки больше не опасаются эскалации торговой войны. В мае на доходность наиболее положительно повлияли индекс немецких компаний среднего размера, индекс европейских банков, компании в США, открытые для роста промышленных инвестиций, а также акции золотодобывающих компаний, которые очень хорошо справились в условиях высокой волатильности. Наша позиция на рынке акций США по-прежнему низка, и для нас важным подсегментом в США являются компании, открытые для роста промышленных инвестиций в критически важных секторах (например, производство полупроводников и строительство дата-центров). В качестве наибольшего риска в случае Соединенных Штатов Америки мы видим доллар, который мы хеджировали по акциям США. Мы по-прежнему видим хорошие возможности в европейских акциях, точнее, в немецких компаниях, которые поддерживаются увеличивающимся дефицитом государственного бюджета Германии.

Одна из крупнейших инвестиций фонда, Eesti Energia, организовала публичное размещение облигаций для местных инвесторов. На три года деньги одолжены под 5%. Мы инвестировали из фонда в июле прошлого года в более долгосрочные и субординированные облигации Eesti Energia на европейском рынке. Их ожидаемая доходность в настоящее время составляет 7% годовых, а прибыль фонда, полученная с июля прошлого года, составляет почти 9%. Привлечение новых средств в форме различных инструментов позволяет компании снова делать инвестиции.

Апрель 2025: Американские горки Трампа

Кристо Ойдермаа и Ромет Энок, управляющие фондами

Апрель начался на рынках крайне негативно из-за провозглашенного Дональдом Трампом «Дня освобождения» и последовавшей за этим торговой войны, но приостановка тарифов и смягчение напряженности привели к ощутимому восстановлению, и индекс S&P 500 завершил апрель с результатом –0,8% в долларовом выражении. Европейский индекс Euro Stoxx 50 упал за месяц в евро на 1,2%, а индекс развивающихся рынков вырос в долларах на 1%. Лидерами развивающихся рынков в апреле стали Латинская Америка, а именно Мексика и Бразилия, и Индия. Китайский рынок упал в долларах на 4,6%. Индекс стран Балтии OMX Baltic Benchmark за месяц снизился в евро на 0,4%.

В течение апреля мы купили и продали индекс крупных компаний Германии DAX с целью отыграть вызванные торговой войной неопределенность и волатильность. В апреле мы продали из фондов также DSV, Carlsberg и Russell 2000 ETF. На месячную доходность наиболее положительно повлияли акции Fortum, которые в связи с неожиданно хорошими квартальными результатами выросли за месяц на 6,8%. Позитивный вклад внесли также MDAX ETF Германии и позиция физического золота, поднявшись соответственно на 2,85% и 1,84%. Наиболее негативно на доходность повлияли компании из секторов энергетики и энергетических металлов, которые упали в диапазоне от 10% до 24%, Alibaba, который потерял –14,6%, и золотодобытчик Barrick Gold, потерявший примерно –5,6%. За последние месяцы мы добавили в наши портфели позиции из Германии, в которых нам видится в будущем потенциал в виде большого дефицита госбюджета, что должно положительно сказаться также на местных фондовых рынках.

Крупнейший фонд прямых инвестиций стран Балтии BaltCap объявил о сделке, в результате которой он продал действующую на международных рынках эстонскую технологическую компанию Ridango новому владельцу, которым стал ведущий европейский инвестор в программное обеспечение Bregal Milestone. Фонд BaltCap приобрел контрольный пакет акций Ridango в 2020 году, и за это время поддержать быстрый рост компании удалось как вследствие ее органичного развития, так и за счет приобретения других компаний. Хотя в настоящее время крупнейший офис компании находится в Эстонии, планируется перенести штаб-квартиру в Швецию, чтобы в будущем упростить планируемые покупки и поглощения. Ridango работает на различных рынках, его сфера деятельности – автоматизированный сбор платы за проезд и предоставление пассажирам информации в реальном времени.

В апреле завершилась одна из наших крупных инвестиций, когда литовский банк Šiaulių погасил свои субординированные облигации. В период с 2016 по 2019 год мы построили из субординированных облигаций местных банков стран Балтии одну из важнейших частей нашего портфеля. Šiaulių bankas стал последней сделанной тогда инвестицией, а теперь и последней вернувшей деньги. Инвестиция приносила фонду в этот период 6,15% годовых, что не сильно уступало даже достижениям большинства мировых фондовых рынков за эти годы.