24 октября 2018 г.

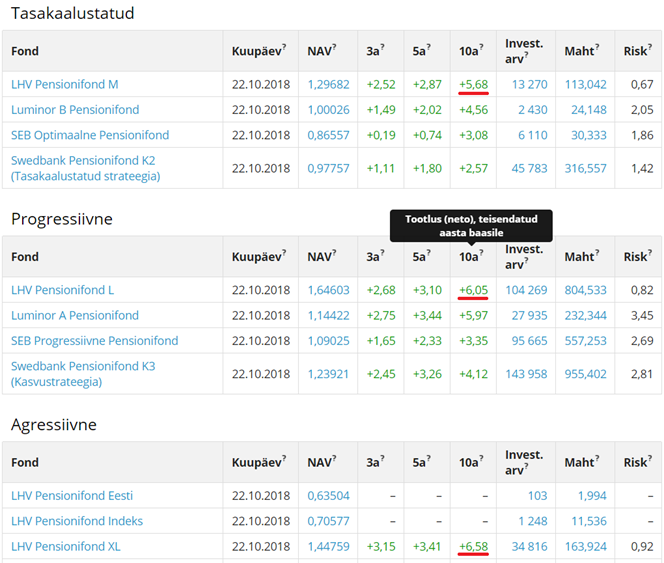

Согласно статистике Пенсионного центра, средняя доходность крупнейшего фонда LHV (фонд L) за последние 10 лет составляет +6,05%. Более рискованный фонд XL демонстрирует среднюю доходность в +6,58%, а сбалансированный M – в +5,68%. Речь идет о доходности с учетом расходов в среднем в последние 10 лет.

Источник: Пенсионный центр

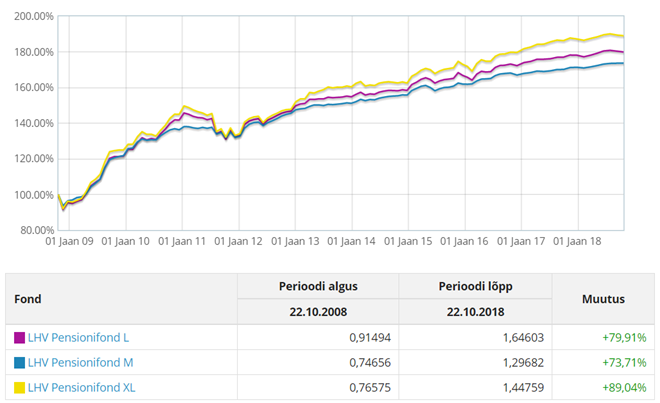

В пенсионном фонде LHV L пенсию копят большинство клиентов LHV. Те, кто 10 лет назад инвестировали в этот фонд 100 €, к настоящему времени увеличили их до 179,91 € (или +6% в год). Фонд LHV L имеет, так сказать, прогрессивный характер, поскольку может принимать риск фондовых рынков в размере до половины. Десять лет назад это был максимальный разрешенный законом уровень риска.

Источник: Пенсионный центр

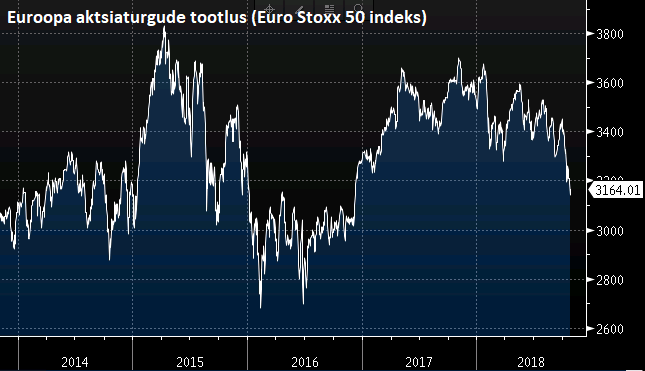

Правда, в последние годы пенсионные фонды LHV больше инвестируют не в публичные фондовые рынки, а в реальную экономику. Технологические гиганты США (такие как, например, Amazon) долгое время сохраняли средние показатели фондового рынка в плюсе. Но если рассматривать регионы и секторы отдельно, то картина на публичных рынках уже печальнее. Например, в 2015 году европейские акции были даже выше, чем сейчас, и за последние пять лет они мало куда передвинулись (см. график). При этом наши пенсионные фонды, меньше зависевшие от публичных бирж, приносили более стабильные результаты. Эти результаты могут показаться неинтересными, когда курсы ценных бумаг растут, но в период спадов на рынках они, вероятно, все же обрадуют? В целом фондовые рынки в этом году в минусе, например, европейские – примерно на -8%. Однако производительность крупнейших фондов LHV в плюсе - cравните доходность.

Доходность европейских фондовых рынков (индекс Euro Stoxx 50)

Источник: Bloomberg

Рост цен в технологическом секторе США все же обошел нас стороной. LHV верит в развитие технологий и то, что они меняют мир к лучшему, в этом сомнений нет! Но, к сожалению, цены акций, на наш взгляд, не всегда были разумными с точки зрения инвестирования. После бума dot-com стоимость акций вышеупомянутой компании Amazon в какой-то момент упала на 93%. Но по прошествии времени можно сказать, что Amazon – положительный пример, восстановившийся после того спада. Вместо этого в последнее время пенсионные фонды LHV инвестируют в местные венчурные фонды.

В определенный момент пенсионные фонды LHV обязательно начнут больше инвестировать в публичные биржи – когда соотношение риска и дохода будет подходящим для этого. Но с точки зрения долгосрочного будущего пенсионных фондов мы считаем более важными инвестиции в реальную экономику, где возможность создания дополнительной стоимости больше.

Михкель Оя

Председатель правления LHV Varahaldus

Пенсионными фондами LHV управляет LHV Varahaldus. Ознакомьтесь с проспектом о пенсионных фондах LHV и основной информацией на сайте lhv.ee и посоветуйтесь со специалистом. Производительность фондов в прошлые периоды не означает обещание или намек на производительность в последующие периоды. Сохранение ценности инвестированной в фонд суммы не гарантировано. Источник информации о производительности пенсионных фондов – Пенсионный центр. Средняя геометрическая производительность названных в статье пенсионных фондов за последние 2, 3 и 5 календарных лет: LHV XL: 3,87%, 4,78%, 4,40%; LHV L: 3,20%; 3,94%; 3,61%; Swedbank K3: 4,25%; 3,69%; 4,19%; SEB Прогрессивный: 3,38%; 2,47%; 3,15%; Luminor A: 3,94%, 3,42%, 4,58%; LHV M: 2,79%; 3,19%; 3,08%; Swedbank K2: 2,12%; 1,54%; 2,27%; SEB Оптимальный: 1,73%, 0,77%, 1,42%, Luminor B: 2,96%, 2,06%, 2,65%.