21. февраль 2017г.

Йоэль Кукемельк, аналитик LHV

Ставки платы за управление пенсионными фондами XS, S, M, L и XL LHV за два года снизились соответственно на 30%, 33%, 34%, 26% и 34%. Следующие пять лет снижение плат продолжится - к 2022 году платы пенсионных фондов LHV снизятся для клиентов по сравнению с 2015 годом на 50%. Если еще 2 года назад средняя ставка платы за управление всей пенсионной системы II ступени Эстонии составляла примерно 1,45%, то в 2017 году этот показатель составил 1,08%, а в следующем году должен снизиться до уровня менее 1%.

Учитывая то, что одну шестую от этой платы, то есть примерно 0,2%, управляющие фондом платят третьим сторонам (плата за депозитарные услуги, налог с оборота, Гарантийный фонд, часть, зависящая от объема Эстонского центра ценных бумаг и Финансовой инспекции), пенсионная система Эстонии становится для людей одним из самых дешевых способов для долгосрочного накопления денег. Пассивные фонды с низкими платами (0,39%-0,49%), появившиеся на рынке в ноябре-декабре 2016 года, постоянно принимают на себя инвестиционные риски и, в свою очередь, ускоряют тенденцию понижения плат. Рапорт ОЭСР, в котором обращалось внимание на слишком высокие платы за управление в Эстонии, дал свою оценку на основе плат за 2015 год, после чего местные платы ощутимо понизились. Кроме того, в начале этого года понизились или же исчезли абсолютно платы за выход (вместо 1% теперь, в зависимости от управляющего фондом и фонда, для фонда облигаций - до 0,05%, для фонда акций - до 0,10%), что позволяет накопителю пенсии спокойно перевести накопленные средства от одного управляющего фондами к другому.

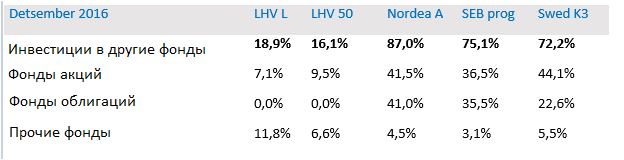

Обзор плат за управление обязательными пенсионными фондами Эстонии, с учетом расходов, уплачиваемых третьим сторонам (примерно 0,20%).

Источник: Расчеты и данные LHV, на основе объемов участников рынков

Индивидуальные инвестиции приносят большую экономию, фондовые инвестиции означают дополнительные расходы

Рассматривая платы за управление в вышеприведенной таблице, следует учитывать, что действительная ставка платы (так сказать total expense ratio) для клиента зависит также от инвестиционной стратегии управляющего фондом. Вносимые за счет фонда платы увеличиваются за счет частоты сделок с активами (более высокие брокерские сборы), купли-продажи в разных валютах (более высокие платы за обмен валюты) и использования фондов в качестве инвестиционных инструментов вместо индивидуальных инвестиций (фонды, в которые инвестируют, в свою очередь, спрашивают дополнительную плату за управление). Если рассматривать активно управляемые пенсионные фонды II ступени прогрессивной категории, в которых инвестировать с фондовым риском можно до 50% , а также самые популярные пенсионные фонды Эстонии, то по состоянию на конец 2016 года картина получилась следующая:

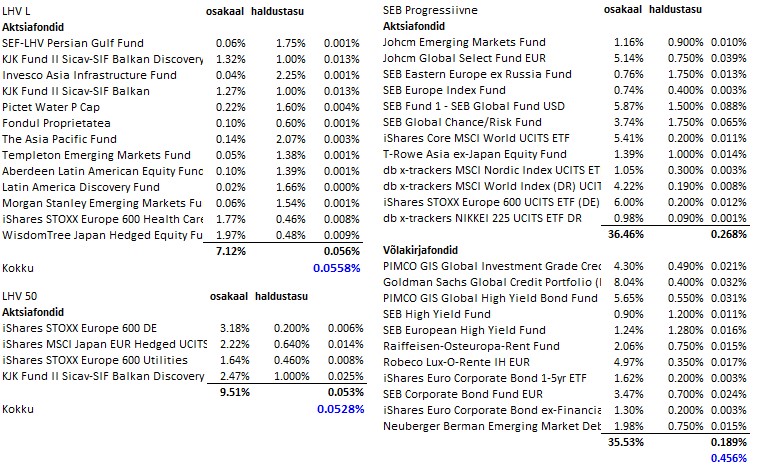

Фондовые инвестиции, сделанные обязательными пенсионными фондами Эстонии, в % от размера пенсионного фонда

Источник: ежемесячные отчеты фондов, расчеты LHV

Если Пенсионный фонд LHV L и Пенсионный фонд LHV 50 (бывший фонд Danske 50) которые были единственными, не инвестировавшими ни цента в фонды облигаций, в другие фонды разместили всего 16%-19% от активов, то для фондов Swedbank, SEB и Nordea фонды составляют целых 72%-87%. Да, прямые инвестиции можно делать не для всех классов активов, и использование фондов иногда разумнее – например, фонды частного капитала, венчурные фонды, фонды недвижимости, лесные фонды, в которых при помощи прямых инвестиций достижение желаемых диверсификации, размера, структуры и состава портфеля может быть очень сложным или невозможным. Но расходов обычных фондов акций и облигаций (фонды mutual) и биржевых фондов (ETF) можно при помощи прямых инвестиций избежать.

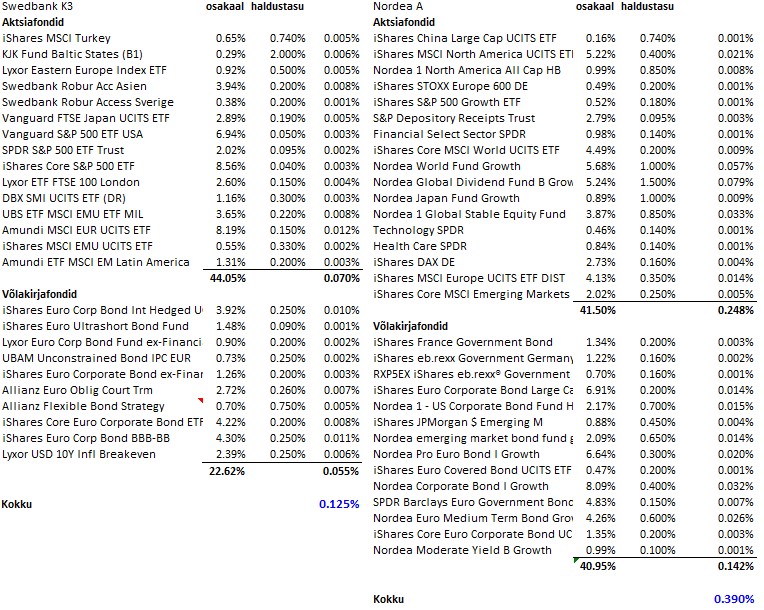

Посмотрим, сколько дополнительных расходов ежегодно добавляют прогрессивным пенсионным фондам II ступени различных управляющих фондами традиционные фонды акций и облигаций (то есть фонды mutual) и биржевые фонды (то есть ETF) по состоянию на конец 2016 года:

Фондовые инвестиции обязательных пенсионных фондов Эстонии и дополнительные платы

Источник: Расчеты LHV*, рассчитано на базе инвестиций фондов 31.12.16

*учтены expense ratio фондов по данным Bloomberg или платы, указанные в проспектах фондов. Не содержит плат за успех, администрирование и возможных отдельно оговоренных управляющими фондами льготных ставок плат. Действительные выплачиваемые управляющим фондом платы с фондовых инвестиций могут отличаться от официальных цифр.

Для скромно использующего другие фонды Пенсионного фонда LHV 50 дополнительная плата за использование фондов составляет 0,05% в год, а для Пенсионного фонда LHV L - 0,06%. Для Пенсионного фонда Swedbank K3 дополнительные расходы за год составляют оценочно 0,13%, для пенсионного фонда Nordea A - 0,39%, а для Прогрессивного пенсионного фонда SEB - целых 0,46%.

Платы за обязательные пенсионные фонды LHV за два года снизились, в зависимости от фонда, на 26%-34%. Учитывая также высокую долю индивидуальных инвестиций LHV и сравнивая платы, сэкономленные за счет фондовых инвестиций, с конкурентами, фонды II ступени LHV вошли в число фондов пенсионной системы Эстонии с самый низкой ставкой расходов. Выбор стратегии инвестирования позволяет управляющему фондом снизить расходы для клиента пенсионного фонда – чем больше индивидуальных инвестиций, тем меньше общая стоимость для клиента. Здесь тон задают активно управляемые пенсионные фонды LHV.

Йоэль Кукемелк, CFA

Член правления LHV Varahaldus

управляющий Пенсионным фондом Indeks LHV и Indeks Pluss